【導(dǎo)讀】人工智能領(lǐng)域,專業(yè)化、集成化將會成為未來傳感器模組的發(fā)展趨勢,實現(xiàn)專業(yè)化的核心在于算法與功能的匹配,不同類型的傳感器的集成,可使之功能互補,揚長避短。目前先進的算法被國外壟斷,集成模式將會成為未來3-5年內(nèi)中國智能圖像傳感器市場發(fā)展的主要趨勢。

案例分析

1. Velodyne LiDAR

(1) 主營業(yè)務(wù)

Velodyne成立于1983年,是一家位于加州硅谷的技術(shù)公司,最早以音響業(yè)務(wù)起家,隨后業(yè)務(wù)拓展至激光雷達等領(lǐng)域。2016年Velodyne將核心業(yè)務(wù)激光雷達部門剝離,成立新公司Velodyne LiDAR ,公司開發(fā)的LiDAR傳感器被谷歌等涉及自動駕駛的公司廣泛使用。Velodyne的激光雷達主要有三大系列,按照激光器的不同分為16束、32束和64束。其中公司生產(chǎn)的64束激光雷達為全球僅有的一家,具備壟斷競爭優(yōu)勢。

其中:HDL-64E主要用于地面車輛、船舶的障礙物檢測和導(dǎo)航;HDL-32E體積小,重量輕小于2公斤,主要用于自主導(dǎo)航,3D移動測繪等;Velodyne的新型PUCK ™(VLP-16)是Velodyne 3D LiDAR產(chǎn)品系列中最小,最新,最先進的產(chǎn)品。與價格相同的傳感器相比,性價比更高的成本效益,并且考慮到大規(guī)模生產(chǎn)而開發(fā)的,它保留了Velodyne在LiDAR中的突破的主要特點:實時,360°,3D距離和校準(zhǔn)反射率測量。

(2) 融資動態(tài)

2016年8月Velodyne發(fā)布公告稱,旗下激光雷達公司Velodyne LiDAR獲得百度與福特公司1.5億美元的共同投資,三方將圍繞無人駕駛領(lǐng)域展開全方位合作。

(3) 業(yè)內(nèi)創(chuàng)新企業(yè)的動態(tài)

激光雷達屬于創(chuàng)新型技術(shù),尚未實現(xiàn)商業(yè)化量產(chǎn),當(dāng)下的主要生產(chǎn)廠商也多為創(chuàng)業(yè)型公司。

2. Mobile eye (MBLY)

(1) Mobile eye主營業(yè)務(wù)概況

Mobileye 成立于1999年, 研發(fā)中心在以色列耶路撒冷,由Shashua教授與 Ziv Aviram 教授共同創(chuàng)辦,在視覺安全與自動駕駛成為主流之前, Mobileye 開始投資于視覺安全的研發(fā),重點研發(fā)算法以及 EyeQ 芯片。

Mobileye 的主營業(yè)務(wù)收入來自于OEM(車企供應(yīng)商)以及后裝市場兩大塊,在機器視覺、機器學(xué)習(xí)、數(shù)據(jù)分析、ADAS以及自動駕駛技術(shù)上均處于領(lǐng)先地位。自2007年進軍后裝市場,提供的 Mobileye 5- series產(chǎn)品包括了 EyeQ 芯片、相關(guān)的算法、裝置在擋風(fēng)玻璃上的高動態(tài)范圍 CMOS(HDRC)攝像頭、EyeWatch顯示單元以及相關(guān)的硬件,Mobileye 5-series 產(chǎn)品符合防撞系統(tǒng)的 NHTSA標(biāo)準(zhǔn),并具有ADAS 功能設(shè)置。

(2) 主營業(yè)務(wù)財務(wù)表現(xiàn)

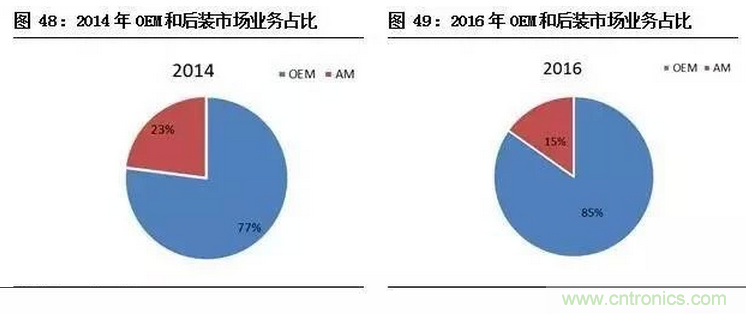

2016年公司實現(xiàn)營業(yè)總收入3.58億美元,其中OEM業(yè)務(wù)貢獻2.76億元,占比85%;AM業(yè)務(wù)貢獻8222.4萬元,占比15%。2016年實現(xiàn)營業(yè)利潤1.87億元,OEM業(yè)務(wù)貢獻1.48億元,占比79%;AM業(yè)務(wù)貢獻3868萬元,占比21%。

公司EyeQ的ASP(平均每個芯片的售價)由2014年43.7美元增長至2016年的45美元,業(yè)績表現(xiàn)良好,兩大業(yè)務(wù)具有較高的毛利率且呈現(xiàn)出上升的態(tài)勢,2014年-2016年OEM業(yè)務(wù)的毛利率分別為75.1%、75.6%和76.9%,AM業(yè)務(wù)的毛利率分別為:69.2%、68.7%和71.5%。

公司四大客戶分比為:通用、日產(chǎn)、現(xiàn)代和寶馬,其中寶馬占比公司總份額逐漸下降,2016年四大客戶對公司營業(yè)收入貢獻的比例分別為22%、14%、11%和11%,合計占比58%。

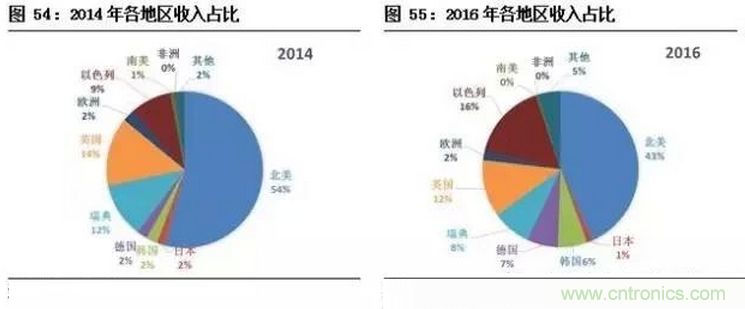

從地域結(jié)構(gòu)來看,Mobile eye的營業(yè)收入主要來自于美國、英國、以色列和日本,但近幾年來,公司來自于美國的收入份額逐漸縮小,在以色列和其他區(qū)域的份額逐漸擴大。2016年公司來自于北美、韓國、德國、瑞典、英國、以色列的收入占比分別為:43%、6%、7%、8%、12%和16%。

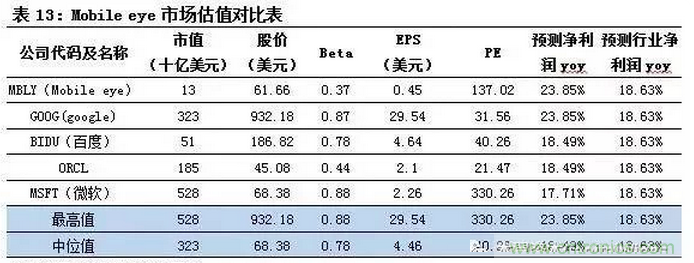

(3) 市場估值及比較

Mobileye于2014年8月上市,上市時創(chuàng)下以色列公司在美資本市場最高IPO募資記錄。其IPO當(dāng)日募集8.9億美元,上市價37美元,市值80億美元。

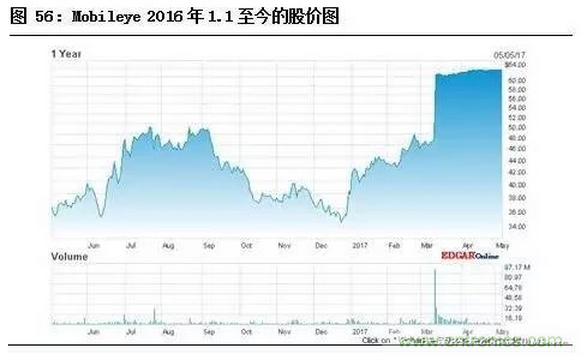

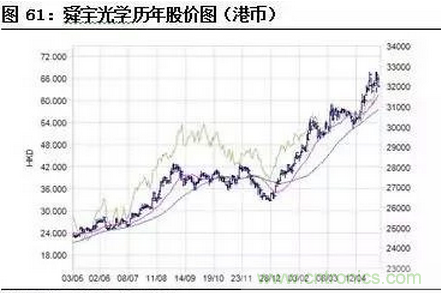

2017年3月13日英特爾以63.54美元/股,收購Mobileye,總額逾150億美元,收購溢價達34.4%。由此,Mobileye的機器視覺算法與英特爾的芯片、數(shù)據(jù)中心、傳感器融合,以及地圖服務(wù)等方面將產(chǎn)生強大的協(xié)同效應(yīng),聯(lián)手打造“軟硬兼施”的全新無人駕駛供應(yīng)商。最近一年的股價表現(xiàn)如下所示:

3. 舜宇光學(xué)科技

(1) 主營業(yè)務(wù)概況

舜宇光學(xué)是全球領(lǐng)先的綜合光學(xué)產(chǎn)品制造商及光學(xué)影像系統(tǒng)解決方案提供商。目前擁有 342 項專利,主要產(chǎn)品包括手機攝像模組、手機鏡頭、車載鏡頭等,其客戶皆為國內(nèi)外領(lǐng)先品牌商包括三星、華為、寶馬、奔馳等等,覆蓋全球40個國家及地區(qū)。

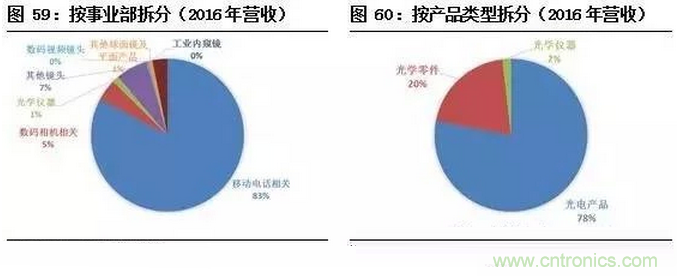

公司共分光學(xué)零件、光電產(chǎn)品及光學(xué)儀器三大事業(yè)部,其中光學(xué)零件包括玻璃球面及非球面鏡片、手機鏡頭、車載鏡頭及其他各種鏡頭;光電產(chǎn)品則包括手機照相模組、三維光電產(chǎn)品、安防相機及其他光電模組;光學(xué)儀器則包括顯微鏡、光學(xué)測量儀器及各種高端光學(xué)分析儀器。

舜宇光學(xué)的產(chǎn)品主要立足于光電行業(yè)、機械、電子三大核心技術(shù),CCD核心技術(shù)主要有:雙攝像頭模組、6P手機鏡頭(6片非球面鏡片)、3D交互鏡頭(交互系統(tǒng)一般由多顆鏡頭組成)、機器視覺鏡頭、車載鏡頭、虹膜識別攝像頭模組、AR、VR解決方案。其中,虹膜識別主要應(yīng)用于眼球追蹤,具有國際領(lǐng)先水平,是唯一一家為全球首款限量產(chǎn)虹膜識別智能手機Arrows NXF-04G提供相機模組的廠家。

(2) 業(yè)績表現(xiàn)

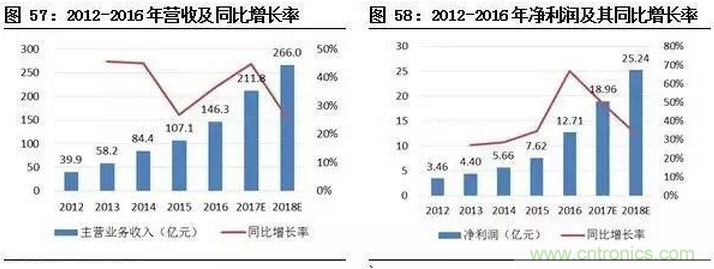

2012-2016年公司營業(yè)總收入由39.93億元增長至146.3億元,四年間的年均復(fù)合增速達到38%,公司凈利潤由3.46億元增長至12.7億元年均復(fù)合增速38%,業(yè)績表現(xiàn)優(yōu)異。

若按事業(yè)部劃分,2016年三大主營業(yè)務(wù):光電產(chǎn)品、光學(xué)零件、光學(xué)儀器對總營收的貢獻率分別為:78%、20.2%和1.8%;如果按產(chǎn)品應(yīng)用的類型進行分類,移動電話相關(guān)、數(shù)碼相機相關(guān)、光學(xué)儀器、其他鏡頭、數(shù)碼視頻鏡頭占比主營業(yè)務(wù)收入分別為:83%、5%、1%、7%、1%。

4. Omni Version

(1) OV主要產(chǎn)品及技術(shù)現(xiàn)狀

美國豪威是一家領(lǐng)先的數(shù)字圖像處理方案提供商,主營業(yè)務(wù)為設(shè)計、生產(chǎn)和銷售高效能、高集成和高性價比半導(dǎo)體圖像傳感器設(shè)備,其Camera Chip 和 AmeraCubeChip 系列 CMOS 圖像傳感芯片廣泛應(yīng)用于消費級和工業(yè)級應(yīng)用,具體包括智能手機、筆記本、平板電腦、網(wǎng)絡(luò)攝像頭、安全監(jiān)控、娛樂設(shè)備、數(shù)碼相機、攝像機、汽車和醫(yī)療成像系統(tǒng)等領(lǐng)域。

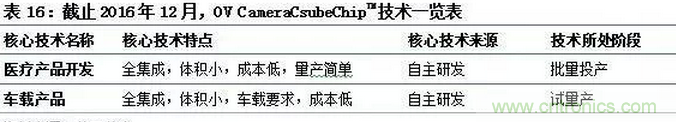

豪威主要產(chǎn)品分為四大類,分別是:CMOS圖像傳感器、硅基液晶投影顯示、CameraCubeChip™產(chǎn)品和其他產(chǎn)品 。主要有四大核心技術(shù)分別是:像素技術(shù)(BSI 技術(shù))、HDR技術(shù)(避免偽影)、CameraCsubeChipTM 圖像傳感器集成芯片技術(shù)(提供業(yè)界最小的相機模組解決方案)、LCOS:(硅晶體)

另有正在研發(fā)的技術(shù)以及主要投入研發(fā)的項目。

(2) 財務(wù)表現(xiàn)

截止2015年末,公司共計實現(xiàn)營業(yè)總收入84.2億元,按照業(yè)務(wù)類型進行劃分,傳感器收入82.7億元,占比營業(yè)總收入98%,對比不同業(yè)務(wù)類型的毛利率可以看出,圖像傳感器的毛利率呈小幅下降的趨勢,提供勞務(wù)的業(yè)務(wù)是盈利最好,毛利率高達91.5%。

截止2015年末,按業(yè)務(wù)的下游領(lǐng)域劃分,公司業(yè)務(wù)主要應(yīng)用于汽車、娛樂、手機、電腦、安防,分別占比公司總營收10%、8%、67%、4%、10%。從公司各業(yè)務(wù)出貨量可看出,用于安防領(lǐng)域的出貨量增長明顯,2016年9月的累計出貨量已經(jīng)超過了去年的整體水平。

投資邏輯

從以上的總結(jié),可以看出,隨著物聯(lián)網(wǎng)、無人駕駛、AR、VR的爆發(fā),智能傳感器作為系統(tǒng)中的感知層,是數(shù)據(jù)收集的基礎(chǔ),其功能和重要性已經(jīng)遠遠超越了我們對傳感器的最初理解,它不僅僅是一個電子元器件,而是人工智能領(lǐng)域不可或缺的感知器官。下面將按照從硬件——模組(集成)——算法——系統(tǒng)的邏輯,分層次來闡述未來智能傳感器行業(yè)的發(fā)展趨勢。

1. 從硬件本身來說,原材料尚未出現(xiàn)突破性的進展,市場上較熱的石墨烯目前還只是出于探索階段,距離商業(yè)化階段還有漫漫長路。我們認(rèn)為,3-5年內(nèi)市場主流的智能圖像傳感器—CMOS、CCD傳感器等仍以硅基為主。Luminar在激光雷達接收器有所創(chuàng)新,采用InGaAs接收器,相比硅基的激光接收器,InGaAs接收器具有更高的敏感性,但成本更高,如果未來能夠?qū)崿F(xiàn)大規(guī)模應(yīng)用,或?qū)杌牧暇邆涮娲浴?/div>

2. 從集成應(yīng)用的角度來看,在人工智能領(lǐng)域,專業(yè)化、集成化將會成為未來傳感器模組的發(fā)展趨勢,實現(xiàn)專業(yè)化的核心在于算法與功能的匹配,不同類型的傳感器的集成,可使之功能互補,揚長避短。目前先進的算法被國外壟斷,集成模式將會成為未來3-5年內(nèi)中國智能圖像傳感器市場發(fā)展的主要趨勢。目前攝像頭技術(shù)較為成熟,激光雷達技術(shù)還處于逐步突破階段,應(yīng)當(dāng)重點關(guān)注攝像頭模組的3D成像、手勢識別、虹膜識別技術(shù),這三大技術(shù)將會成為未來實現(xiàn)3D交互的重要手段。低成本和輕量化將會成為激光雷達技術(shù)發(fā)展趨勢,其中,能夠取消機械轉(zhuǎn)動設(shè)置的固態(tài)激光雷達將會成為主流應(yīng)用。

3. 從市場下游應(yīng)用領(lǐng)域來看,目前手機、PC行業(yè)發(fā)展已經(jīng)相當(dāng)成熟, AR、VR是市場的熱點。隨著各國對汽車ADAS系統(tǒng)的重視,未來車用智能圖像傳感器將會是行業(yè)的新增長點,其中高性能的CMOS攝像頭模組和激光雷達均有增長空間,而激光雷達的增長將會超過CMOS,成為資本市場追捧的新熱點。除此之外,無人機、車聯(lián)網(wǎng)、智慧城市,都將是未來智能傳感器應(yīng)用領(lǐng)域的新突破。

4. 從算法來看,嵌入式技術(shù)有更強的針對性,在解決本地問題具備優(yōu)越性。人工智能領(lǐng)域的深度學(xué)習(xí)算法成為業(yè)內(nèi)主流算法,而深度學(xué)習(xí)需要大量的有效數(shù)據(jù),需要與云端的大數(shù)據(jù)結(jié)合,除此之外,還需要高速的傳輸做支撐,將云端分析作為本地決策的依據(jù)。

本文轉(zhuǎn)自36kr,原創(chuàng)文章,作者:本翼資本。

推薦閱讀:

推薦閱讀: